|

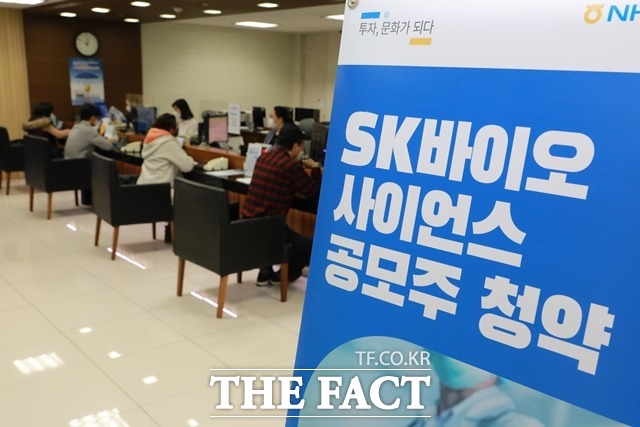

| 올해 상장 후 주가가 공모가를 하회 중인 기업들을 가장 많이 상장주관한 증권사는 NH투자증권인 것으로 나타났다. 사진은 지난 3월 SK바이오사이언스의 공모주 청약 진행 모습. /NH투자증권 제공 |

올해 11개 기업이 공모가 하회 중…NH證 주관 4곳

[더팩트ㅣ박경현 기자] 최근 상장 후 주가가 공모가를 하회하는 기업들이 많아지며 적정한 공모가 산정에 힘써야 한다는 지적이 나오고 있다. 특히 공모가를 책정하는 상장주관사마다 기업가치 예측 능력이 다를 수 있다는 점에서 투자자들로부터 신뢰도가 갈릴 수 있다. 올해 주가가 공모가를 하회 중인 기업들을 가장 많이 상장주관한 증권사는 NH투자증권이다.

◆ NH투자증권이 주관한 기업, 두 곳 중 한 곳은 공모가 하회

9일 금융투자업계에 따르면 올해 상장한 기업들 중 주가가 공모가를 하회하고 있는 회사는 8일 오전 11시 기준 11개다.

올해 상장한 기업은 총 60곳(스팩 제외)이다. 이 중 11개사(18%)의 현재 주가가 공모가보다 낮은 액수를 나타내고 있다. 대표적으로 주가가 공모가를 하회 중인 기업에는 크래프톤을 비롯해 롯데렌탈, 에스디바이오센서, 에브리봇 등이 있다.

이들 기업 중 대표 상장주관사에 가장 많이 이름을 올린 증권사는 NH투자증권인 것으로 나타났다. 11개 기업 중 NH투자증권이 상장 대표주관사로 이름을 올린 곳은 4곳(36%)이다.

또한 NH투자증권이 올해 상장을 주관한 7건 중 4건의 기업이 공모가 대비 낮은 주가를 나타냈다. 비율로는 57%의 확률로 NH투자증권이 주관한 두 기업 중 한 기업은 공모가를 밑돌고 있는 것이다. 증시 약화가 주가 하락에 영향을 줄 수 있지만 한국투자증권이 올해 상장을 주관한 12건 중 3건(25%)의 기업만 공모가를 하회 중인 것과 비교할 때 NH투자증권의 확률이 다소 높은 편이다.

주관사별로 살펴보면 NH투자증권 다음으로 한국투자증권(3건), 미래에셋증권(3건), 대신증권(2건), 삼성증권(1건) 순으로 이들이 주관한 기업 주가가 공모가를 밑돌았다.

이에 증권사가 진행하는 기업가치 산정에 대해 책임을 지울 필요가 있다는 시각이 제기된다. 공모가 산정은 많은 부분 상장주관사의 재량에 달려있기 때문이다.

상장주관사는 예비 상장 기업에 대해 실사와 분석 등을 통해 기업의 공모희망가액을 자율적으로 평가하게 된다. 이후 주관사가 제시한 가격 밴드를 기준으로 기관투자자의 수요예측이 진행된다. 여기서 도출된 결과를 기반으로 발행사와 주관사가 협의해 공모가를 최종 결정한다. 공모가 산정에 있어 증권사의 몫이 큰 것이다.

공모가가 적정 수준보다 고평가 돼 산정되면 상장 후 주가 상승에 어려움을 겪을 수 있다. 반면 증권사가 기업의 가치를 잘 파악해 공모가가 적절하게 산정 됐다면 통상 상장 후 주가 흐름도 나쁘지 않은 흐름을 보인다.

|

| 올해 7월 말부터 8월 초까지 대어급 IPO가 줄줄이 이어진 슈퍼위크에서 증권사들이 벌어들인 수수료수익은 700억 원에 이른다. /더팩트 DB |

◆ 공모가 높을 수록 수수료도 높다…"증권사마다 기업평가 실력 따져야"

공모가가 높아져 최종 공모금액이 커지면 증권사가 받는 수수료도 높아지며, 수취하는 금액은 무시하기 어려운 수준이다. 올해 7월 말부터 8월 초까지 크래프톤과 카카오뱅크 등 대어급 IPO가 줄줄이 이어진 슈퍼위크에서 증권사들이 벌어들인 수수료수익은 700억 원에 이른다. 한국투자증권은 이 시기에 5개 종목의 상장주관 혹은 인수계약을 진행하면서 인수대가만으로 100억 원이 넘는 이익을 거뒀다.

증권사들이 상장을 통해 무조건적으로 인수대가와 청약수수료를 남기는데 반해 공모가를 산 투자자들의 수익률은 향후 주가가 결정된 후 엇갈리게 된다. 주관사가 기업가치에 대한 예측에 실패해 주가 하락으로 이어진다면 이에 대한 손해는 투자자들에게 고스란히 돌아가는 것이다.

이에 증권사의 공모가 산정을 두고 투자자들의 신뢰도가 낮아질 수 있다는 우려가 나온다. 공모가 산정 과정 중 대부분 희망밴드 상단에서 공모가가 정해지고 있지만, 이후 주가가 미끄러지는 것과 관련해선 책임 소재를 명확히 하지 않기 때문이다.

한 증권사 관계자는 "희망밴드 상단에서 가격이 정해지면 공모규모가 커져 참여 증권사의 인수대가가 커진다"며 "상장 후 주가가 하락해도 그에 대한 손실은 청약에 참여한 일반투자자들의 몫일 뿐 증권사로서는 손해가 없다"고 말했다.

아울러 청약에 나설 때 해당 기업 뿐 아니라 상장 주관사들의 기업평가 실력을 가늠해 볼 필요가 있다는 조언이다.

관계자는 "증권사마다 기업 평가 실력은 분명히 차이가 있다"며 "무조건적인 신뢰보다 개인적인 기업분석과 함께 주관사 역량 살피기에도 힘써야 한다"고 덧붙였다.

pkh@tf.co.kr