더본코리아 청약 종료, 증거금 12조 몰려…경쟁률 772.8대 1

11월 6일 상장 예정…상장 후 흥행 여부도 관심

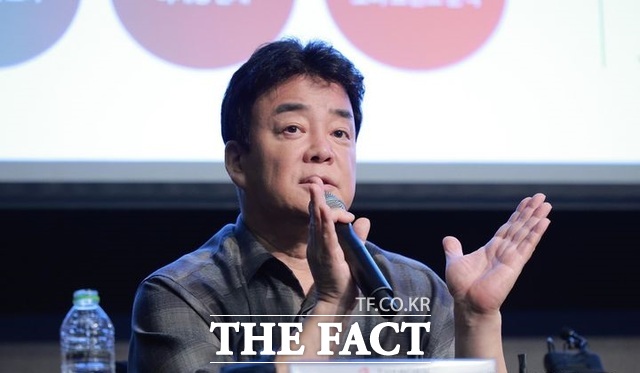

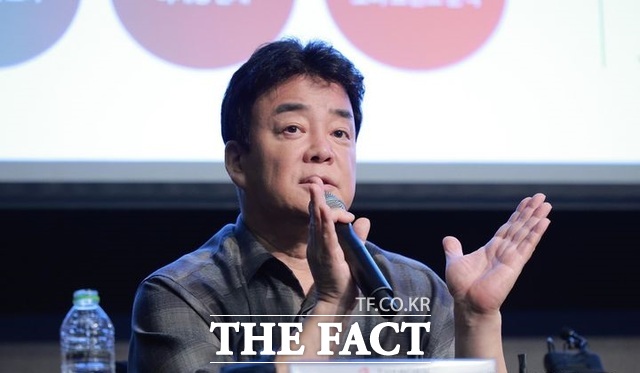

백종원 더본코리아 대표이사가 28일 서울 영등포구 콘래드호텔에서 열린 기업설명회(IPO)에서 취재진 질문에 답하고 있다. /뉴시스

[더팩트ㅣ이한림 기자] 백종원 대표의 더본코리아가 공모주 청약을 통해 증거금 약 12조원을 모으면서 흥행에 성공했다.

30일 금융투자업계에 따르면 더본코리아는 28~29일 양일간 일반투자자를 대상으로 진행한 공모주 청약에서 청약 증거금 11조8238억원을 기록했다. 청약 건수는 67만3421건, 청약 수량은 6억9551만9240주로 집계됐다. 경쟁률은 772.8대 1이다.

더본코리아는 앞서 지난 18일부터 24일까지 열린 기관투자자 대상 수요예측을 통해 공모가를 희망 밴드 상단을 초과한 3만4000원으로 확정하고 일반 청약에 나섰다. 기관 수요예측 경쟁률은 734.67대 1이었다.

증권사별 비례배정 주식은 한국투자증권이 2668만원, NH투자증권이 2565만원의 증거금을 추가로 넣었을 때 주식 1주를 받을 수 있었으며, 균등 배정 주식 수는 두 증권사에 최소 청약 수량인 10주를 청약했다면 각각 66%, 69%의 확률로 공모주 1주를 받을 수 있는 것으로 나타났다.

더본코리아는 일반 청약 결과를 바탕으로 내달 6일 코스피 시장에 상장할 예정이다. 다만 우리사주조합 청약에서 대량의 실권주가 발생했고, '빽다방'과 '홍콩반점' 등 일부 프렌차이즈에 집중된 매출 특성 등에 따라 상장 후에도 흥행을 이어갈지 주목된다.

- 발로 뛰는 <더팩트>는 24시간 여러분의 제보를 기다립니다.

- · 카카오톡: '더팩트제보' 검색

- · 이메일: jebo@tf.co.kr

- · 뉴스 홈페이지: https://talk.tf.co.kr/bbs/report/write

- · 네이버 메인 더팩트 구독하고 [특종보자→]

- · 그곳이 알고싶냐? [영상보기→]

AD