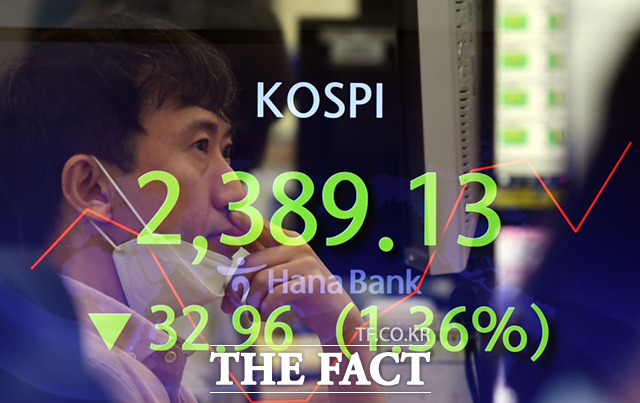

[더팩트ㅣ박경현 기자] 최근 약세장을 지속 중인 코스피지수가 상반기 마지막 날인 6월 30일까지 하락하며 마쳤다. 업계에선 7월 투자 전략 중 하나로 고배당주와 기관 수급을 살펴 투자하는 전략을 취하라는 조언이 나온다.

1일 한국거래소에 따르면 전날 코스피는 전일 대비 1.91%(45.35포인트) 하락한 2332.64에 거래를 마쳤다. 코스닥도 2.22%(16.91포인트) 빠지며 750선마저 무너졌다.

최근 증시는 인플레이션 우려와 세계 각국 긴축에 따른 금리인상 기조로 인해 약세장을 지속 중이다. 연초 2988.77이었던 코스피는 전날까지 21.95% 하락했다. 특히 6월은 미국 연방준비제도(Fed·연준)의 '자이언트 스텝'(기준금리 0.75%포인트 인상) 영향 등으로 올해 들어 가장 큰 낙폭을 보였다.

하반기에도 고금리‧고물가‧고환율 상황으로 인한 경기 둔화 우려감, 인플레이션 지속 가능성 등에 의해 증시 회복이 어려울 것으로 전망되고 있다.

업계는 하반기 첫 달인 7월에는 고배당주에 주목하는 한편 기관 수급 모멘텀에도 관심을 둘 것을 조언했다.

하나금융투자는 현시점에서 고배당주를 추천하는 이유로 △금리 상승세 지속으로 고배당주에 유리한 환경 △중장기적으로 고배당 팩터는 저PER 팩터와 상관성이 높지만 코로나19 쇼크 이후 그 격차가 확대되었다는 점(고배당주 상대 소외) △계절적으로 현재 시점부터 10월까지 고배당주의 아웃퍼폼이 예상된다는 점 △현재 코스피지수의 하락으로 올해 예상 배당수익률이 2.6%로 2000년도 이후 평균 코스피 배당수익률 1.7%에 비해 높고 예금금리 2.0%에 비해 높다는 점 등을 꼽았다.

다만, 유일한 리스크로 올해 코스피 대비 고배당주(상위 40개 종목 평균) 초과수익률이 +19.7%로, 연평균 수익률 +1.6%에 비해 이례적으로 높다는 점을 짚었다.

이에 대해 이경수 하나금융투자 연구원은 "이는 올해 코스피 지수가 -19.3%로 부진했던 탓이 더 클 것이다"며 "더 중요한 것은 코스피 고배당 50 TR(배당까지 감안한 총 수익률) 지수는 코스피 TR 지수에 비해 2011년~현재까지 약 +152.9%포인트 아웃퍼폼하고 있는 점이다"고 설명했다.

하나금융투자는 또한 최근 3개년의 팩터(스타일)를 분석한 결과 7월의 특징에 대해 기관 수급 모멘텀 팩터의 성과가 높았던 것으로 분석했다.

이 연구원은 "이는 기관 수급의 응집력을 보였다는 의미"라며 "하반기 첫 달인만큼 기관 주력 종목에 대한 수급 유입 효과가 있었다고 판단한다"고 설명했다.

이 외에 7월에는 연말 배당투자를 준비하려는 경향이 있었고, 주력 종목군의 추가 상승 등의 특징이 있었던 것으로 나타났다.

하나금융투자는 7월 MP(모델포트폴리오)에 고배당, 기관 수급모멘텀(3M), 실적 상향 등을 주력 스타일로 베팅했다. 해당 스타일의 상위 종목군은 △KT △LX인터내셔널 △LX세미콘 △두산 △대한제강 △포스코인터내셔널 △현대해상 △SGC에너지 △한세실업 △코리안리 △JB금융지주 △에스에프에이 △SNT모티브 △GS △한일시멘트 △풍산 △DB손해보험 등이다.

아울러 현재 인플레이션 영향으로 영업이익률 추이가 10%대에서 9.3%로 꾸준히 하락하고 있어 시장 방향성에 따른 베팅은 지양해야 한다는 조언이다.

이 연구원은 "코스피의 올해 영업이익 예상치는 252조 원으로 한 달 전 추정치인 256조 원에 비해 하향되고 있다"며 "고공행진 중인 인플레이션은 실적 전망치에 서서히 스며들고 있다. 시장 방향성 베팅 액션보다는 고배당주 등에 대한 관심으로 시장을 아웃퍼폼 하고자 하는 노력이 필요한 시기라고 본다"고 덧붙였다.

pkh@tf.co.kr

- 발로 뛰는 <더팩트>는 24시간 여러분의 제보를 기다립니다.

- · 카카오톡: '더팩트제보' 검색

- · 이메일: jebo@tf.co.kr

- · 뉴스 홈페이지: https://talk.tf.co.kr/bbs/report/write

- · 네이버 메인 더팩트 구독하고 [특종보자→]

- · 그곳이 알고싶냐? [영상보기→]