에이프로 청약 증거금 약 4조6759억 원 몰려[더팩트│성강현 기자] 2차전지 장비 제조기업 에이프로가 일반투자자를 대상으로 한 공모 청약률이 1582.52대 1을 기록했다.

에이프로는 8일과 9일 코스닥 상장을 위해 일반투자자 대상 공모 청약을 진행한 결과, 최종 청약 경쟁률을 이 같이 밝혔다. 청약 증거금은 약 4조6759억 원. 지난달 30조9889억 원이 몰린 SK바이오팜의 일반 청약 평균 경쟁률 323.02대 1을 뛰어넘었다.

에이프로는 앞서 진행된 국내외 기관투자자를 대상으로 한 수요예측에서 공모가를 희망밴드 1만9000원~2만1600원의 상단인 2만1600원으로 확정한 바 있다. 총 공모금액은 260억 원 규모다.

에이프로는 공모를 통해 조달된 자금으로 신사업 차세대 전력반도체 소자 개발과 시설 투자 등에 활용할 계획이다.

2000년 설립된 에이프로는 지난해 매출액으로 674억 원을 기록하는 등 최근 3개년 연평균 73.8%의 매출 성장률을 이어가고 있다. 특히 영업이익은 100억 원을 돌파해 2018년 대비 44.2% 상승률을 기록했다.

코스닥 시장에는 오는 16일 상장할 예정이다. 상장 주관사는 NH투자증권.

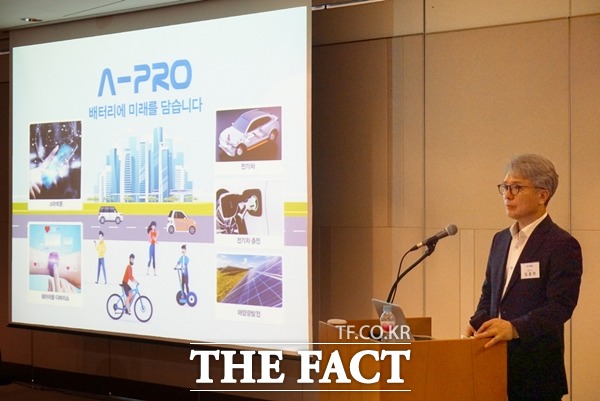

한편 임종현 에이프로 대표는 지난 3일 서울 여의도에서 열린 IPO(기업공개) 기자간담회에서 발표에 나서 "미래 에너지 솔루션 기업으로 도약하겠다"고 말했다.

에이프로는 2차전지의 핵심인 활성화 공정 설비 제조를 주 사업으로 영위하고 있다. 활성화 공정은 조립공정을 마친 전지에 미세한 전기를 주어 양극과 음극이 전기적 특성을 가질 수 있도록 충방전하는 공정이다. 2차전지는 활성화 공정을 거쳐야 성능이 결정되고 제품으로서 기능이 가능하다고 볼 수 있다.

에이프로는 최근 전기차 관련 산업이 확대됨에 따라 향후 시장 내 2차전지 영역이 크게 성장할 것으로 기대하고 있다.

danke@tf.co.kr

- 발로 뛰는 <더팩트>는 24시간 여러분의 제보를 기다립니다.

- · 카카오톡: '더팩트제보' 검색

- · 이메일: jebo@tf.co.kr

- · 뉴스 홈페이지: https://talk.tf.co.kr/bbs/report/write

- · 네이버 메인 더팩트 구독하고 [특종보자→]

- · 그곳이 알고싶냐? [영상보기→]